Pochodne są zbywalnymi papierami wartościowymi lub kontraktami, których wartość wywodzi się z aktywów bazowych. W przypadku instrumentów pochodnych na kryptowaluty, aktywa bazowe to w większości przypadków Bitcoin (BTC) lub inne najpopularniejsze kryptowaluty.

Ogólnie rzecz biorąc, instrumenty pochodne to zaawansowane, generalnie obarczone wysokim ryzykiem instrumenty finansowe, które są przydatne do zarządzania ryzykiem za pośrednictwem zabezpieczenie.

Contents

- 1 Tradycyjne instrumenty pochodne

- 2 Kontrakty terminowe na Bitcoin

- 3 Co to jest kontrakt futures na Bitcoin?

- 4 Jak działa kontrakt futures na Bitcoin?

- 5 Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów futures?

- 6 Bezterminowe kontrakty terminowe typu futures lub swapy na Bitcoin

- 7 Jak działają wieczne swapy BTC?

- 8 Opcje Bitcoin

- 9 Jak działa umowa na opcje Bitcoin?

- 10 Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów opcji?

- 11 Instrumenty pochodne i legalność Bitcoina

Tradycyjne instrumenty pochodne

Podczas gdy tradycyjne rynki używają różnych form instrumentów pochodnych dla tysiące lat, ich nowoczesne odmiany można prześledzić wstecz do Lata 70. i 80. XX wieku, kiedy Chicago Mercantile Exchange i Chicago Board of Trade wprowadziły kontrakty terminowe.

Najpopularniejsze typy instrumentów pochodnych obejmują kontrakty terminowe typu futures, forward i opcje, które są oparte na różnych aktywach, w tym na akcjach, walutach, obligacjach i towarach. Biorąc pod uwagę ogromną liczbę dostępnych obecnie instrumentów pochodnych, trudno jest ustalić wielkość rynku szacunki od bilionów do ponad biliardów dolarów.

Kontrakty terminowe na Bitcoin

Wśród krypto pochodnych, Kontrakty terminowe na Bitcoin jako pierwsi weszli do głównego nurtu i pozostali najczęściej wymieniani pod względem wolumenów. Handlowano kontraktami futures na BTC mniejsze platformy już w 2012 roku, ale tak nie było do 2014 roku że rosnący popyt skłonił główne giełdy, a mianowicie CME Group Inc i Cboe Global Markets Inc iść za czyimś przykładem.

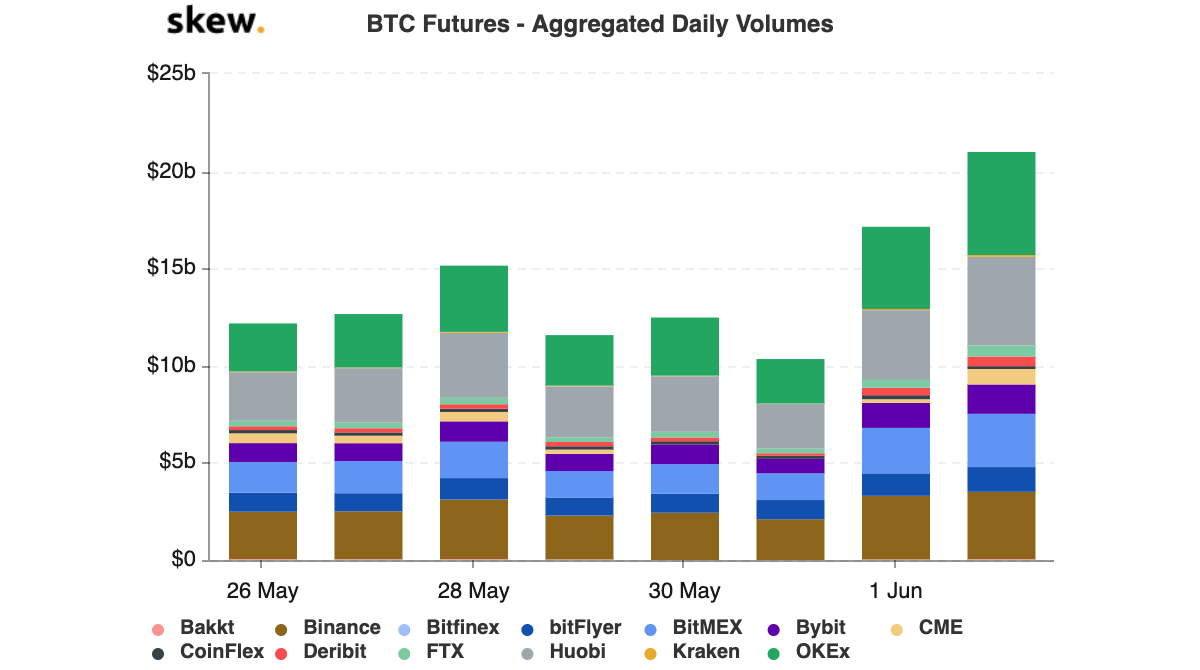

Obecnie kontrakty terminowe na Bitcoin należą do najpopularniejszych instrumentów w kosmosie, a czołowe giełdy, takie jak OKEx, codziennie odnotowują miliardy dolarów.

Co to jest kontrakt futures na Bitcoin?

Kontrakt futures to umowa między dwiema stronami – zwykle dwoma użytkownikami na giełdzie – w celu kupna i sprzedaży instrumentu bazowego (w tym przypadku BTC) po uzgodnionej cenie (cena terminowa), w określonym dniu w przyszłości.

Chociaż drobniejsze szczegóły mogą się różnić w zależności od giełdy, podstawowa przesłanka kontraktów futures pozostaje taka sama – dwie strony zgadzają się na ustalenie ceny aktywów bazowych na potrzeby transakcji w przyszłości.

Dla wygody większość giełd nie wymaga od posiadaczy kontraktów futures otrzymywania rzeczywistych aktywów bazowych (takich jak baryłki ropy lub sztabki złota) po wygaśnięciu kontraktu i zamiast tego wspiera rozliczenia gotówkowe.

Jednak fizycznie rozliczane kontrakty terminowe na Bitcoin, takie jak te oferowane przez Bakkt Intercontinental Exchange, są rosnąca popularność, ponieważ rzeczywiste Bitcoiny można przesyłać stosunkowo łatwo w porównaniu z większością towarów.

Jak działa kontrakt futures na Bitcoin?

Przejdźmy teraz przez handel kontraktami futures na BTC Cotygodniowy rynek kontraktów terminowych OKEx. Po pierwsze, cotygodniowy rynek kontraktów terminowych oznacza po prostu, że posiadacz kontraktu obstawia cenę Bitcoina w ciągu jednego tygodnia – OKEx oferuje również okresy dwutygodniowe, kwartalne i dwutygodniowe dla kontraktów futures.

Tak więc, jeśli Bitcoin kosztuje dziś 10 000 USD, a Adam uważa, że cena będzie wynosić wyższy w przyszłym tygodniu może otworzyć plik długa pozycja z co najmniej jednym kontraktem (każdy kontrakt reprezentuje 100 USD w BTC) na cotygodniowym rynku kontraktów terminowych OKEx.

Kiedy ktoś kupuje Bitcoin i trzyma go (trwa długo), liczą na wzrost ceny, ale nie mogą zyskać, jeśli cena spadnie. Zwarcie, lub sprzedaż aktywów dzisiaj w oczekiwaniu, że jutro spadnie ich cena, to sposób, w jaki inwestorzy zarabiają na spadkach cen.

W tym przykładzie zakładamy, że Adam otwiera 100 długich kontraktów (100 x 100 $ = 10 000 $), które łącznie reprezentują jego zobowiązanie do zakupu 1 BTC w dniu rozliczenia w przyszłym tygodniu (8 rano czasu UTC w każdy piątek w OKEx) za tę cenę – 10000 $.

Z drugiej strony mamy Robbiego, który uważa, że cena Bitcoina będzie taka niższy niż 10 000 dolarów w przyszłym tygodniu i chce iść krótki. Robbie zobowiązuje się do sprzedaży 100 kontraktów lub 1 BTC w dniu rozliczenia w przyszłym tygodniu za uzgodnioną cenę 10000 USD.

Adam i Robbie są dopasowywani przez giełdę i stają się dwiema stronami zawierającymi kontrakt futures: Adam zobowiązuje się do zakupu 1 BTC za 10 000 USD, a Robbie zobowiązuje się do sprzedaży 1 BTC po 10 000 USD po wygaśnięciu kontraktu.

Cena Bitcoina tydzień później, w dniu rozliczenia, określi, czy ci dwaj handlowcy widzą zyski, czy straty.

Mija tydzień, a Bitcoin kosztuje 15 000 USD. Oznacza to, że Adam, który zgodził się na zakup 1 BTC za 10 000 USD, zyskuje na swoim kontrakcie, zyskując 5000 USD. Adam, zgodnie z ustaleniami, musiał zapłacić tylko 10 000 $ za 1 BTC, który może natychmiast sprzedać za jego aktualną wartość rynkową 15 000 $.

Z drugiej strony Robbie traci 5000 USD, ponieważ musi sprzedać swój 1 BTC za uzgodnioną cenę 10 000 USD, mimo że jest teraz wart 15 000 USD.

W zależności od tego, czy używali Adam i Robbie Kontrakty futures z depozytem zabezpieczonym USDT lub Kontrakty terminowe z marżą monet, OKEx rozlicza kontrakt w stablecoin Tether (USDT) lub BTC, uznając konto Adama lub Robbiego zrealizowanym zyskiem lub stratą.

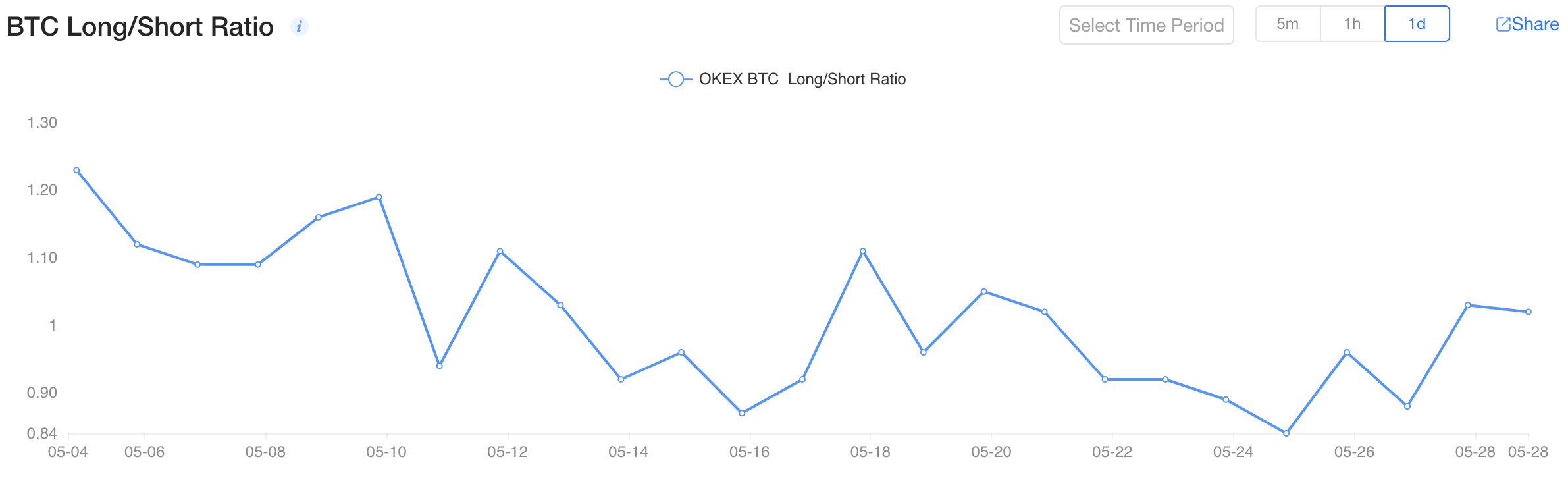

Ponieważ kontrakty terminowe odzwierciedlają oczekiwania uczestników rynku, wskaźniki takie jak stosunek długich / krótkich pozycji BTC mogą zapewnić szybki obraz ogólnego nastroju. Stosunek długich / krótkich pozycji BTC porównuje całkowitą liczbę użytkowników z długimi pozycjami w porównaniu z tymi z krótkimi pozycjami, zarówno w kontraktach futures, jak i perpetual swap.

Kiedy wskaźnik wynosi jeden, oznacza to, że tyle samo osób zajmuje długie i krótkie pozycje (nastroje na rynku są neutralne). Wskaźnik wyższy niż jeden (więcej pozycji długich niż krótkich) wskazuje na bycze nastroje, podczas gdy stosunek poniżej jednego (więcej krótkich niż długich) wskazuje na niedźwiedzie oczekiwania rynkowe.

Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów futures?

Dlaczego ktoś miałby zawrzeć kontrakt futures, aby kupić lub sprzedać Bitcoin, zamiast handlować BTC bezpośrednio na rynku spot? Ogólnie rzecz biorąc, dwie odpowiedzi to zarządzanie ryzykiem i spekulacja.

Zarządzanie ryzykiem

Przyszłe kontrakty od dawna używane przez rolników dążenie do zmniejszenia ryzyka i zarządzania przepływami pieniężnymi poprzez zapewnienie, że mogą uzyskać zobowiązania dotyczące swoich produktów z wyprzedzeniem, po wcześniej ustalonej cenie. Ponieważ przygotowanie produktów rolnych może zająć trochę czasu, rolnicy powinni chcieć uniknąć wahań cen rynkowych i niepewności w przyszłości.

Zmienność i wahania cen Bitcoina również wymagają aktywnego zarządzania ryzykiem, szczególnie dla tych, którzy polegają na aktywach cyfrowych w celu uzyskania regularnych dochodów, takich jak Górnicy bitcoinów.

Przychody górników zależą od ceny Bitcoin i ich miesięcznych kosztów. Podczas gdy ten pierwszy może podlegać gwałtownym wahaniom każdego dnia, drugi pozostaje w dużej mierze niezmienny, co utrudnia prognozowanie zysków z pewnością.

Ponadto rosnąca konkurencja w przestrzeni wydobywczej rodzi nowe, niezwiązane z ceną wyzwania, takie jak nadmiarowość sprzętu z powodu rosnącej trudność. Jedynym sposobem, aby górnicy mogli kontynuować działalność w takim środowisku przy minimalnym ryzyku, jest zabezpieczenie instrumenty pochodne, takie jak kontrakty terminowe.

Spekulacja

Jednak zarządzanie ryzykiem lub zabezpieczanie tak różni się od spekulacji, który jest również jednym z głównych czynników stojących za kontraktami futures na Bitcoin. Ponieważ inwestorzy i spekulanci chcą czerpać korzyści ze zmienności cen w dowolnym kierunku (w górę lub w dół), potrzebują możliwości obstawiania w każdą stronę – długą lub krótką.

Kontrakty terminowe dają pesymistom możliwość wpływania na nastroje rynkowe, zjawisko szczegółowo omówione przez Bank Rezerw Federalnych w San Francisco w badaniu pt. Jak handel kontraktami terminowymi zmienił ceny bitcoinów.

Wreszcie, kontrakty terminowe na Bitcoin są popularne, ponieważ pozwalają na użycie przewaga, gdzie traderzy mogą otwierać pozycje większe niż ich depozyty, o ile utrzymują akceptowalny współczynnik depozytu zabezpieczającego – określony przez giełdę. Korzystanie z dźwigni finansowej nie zmienia żadnych warunków związanych z instrumentem pochodnym, a służy jedynie zwiększeniu ryzyka i zysku.

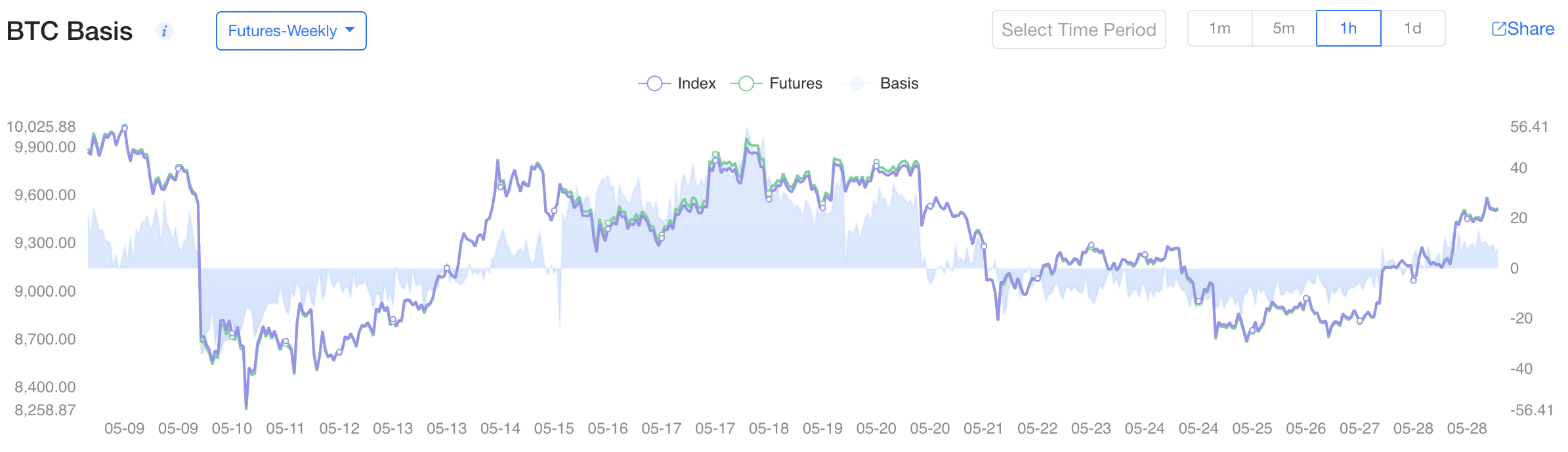

Kiedy rynek jest zwyżkowy, przyszłe kontrakty zyskują na wartości i mogą być sprzedawane z premią powyżej ceny spot i odwrotnie. Ta różnica, zwana podstawą, jest kolejnym dobrym wskaźnikiem do oceny nastrojów na rynku.

Kiedy podstawa jest dodatnia (bycza), oznacza to, że cena kontraktów futures jest wyższa niż rzeczywista cena spot. Gdy podstawa jest ujemna (niedźwiedzia), oznacza to, że cena kontraktów futures jest niższa niż cena spot.

Bezterminowe kontrakty terminowe typu futures lub swapy na Bitcoin

Oprócz standardowych kontraktów futures omówionych powyżej, rynki Bitcoin obsługują również wieczyste swapy, które, zgodnie z ich nazwą, są kontraktami futures bez daty wygaśnięcia.

Ponieważ nie ma daty rozliczenia, żadna ze stron nie musi kupować ani sprzedawać. Zamiast tego mogą utrzymywać swoje pozycje otwarte tak długo, jak długo utrzymuje się ich konto wystarczająco dużo BTC (margines), aby je zakryć.

Jednak w przeciwieństwie do standardowych kontraktów terminowych typu futures, w których cena kontraktu i instrumentu bazowego ostatecznie zbiegają się po wygaśnięciu kontraktu, kontrakty wieczyste nie mają takiej daty odniesienia w przyszłości. Perpetual futures lub swapy wykorzystują inny mechanizm wymuszania konwergencji cen w regularnych odstępach czasu, zwany stopą finansowania.

Celem stopy finansowania jest utrzymanie ceny kontraktu na poziomie ceny spot aktywów bazowych, zniechęcając do poważnych odchyleń.

Należy zauważyć, że stopa finansowania to opłata wymieniana między dwiema stronami umowy (stronami długimi i krótkimi) – nie jest to opłata pobierana przez giełdę.

Jeśli, na przykład, wartość umowy wieczystej nadal rośnie, dlaczego szorty (ludzie po stronie sprzedającej) nadal utrzymują umowę otwartą na czas nieokreślony? Stopa finansowania pomaga zrównoważyć taką sytuację. Sama stawka jest zmienna i jest określana przez rynek.

Jak działają wieczne swapy BTC?

Na przykład, jeśli kontrakt bezterminowego swapu kosztuje 9000 USD, ale cena spot BTC wynosi 9005 USD, stopa finansowania wyniesie negatywny (aby uwzględnić różnicę w cenie). Ujemna stopa finansowania oznacza, że posiadacze krótkich pozycji muszą płacić posiadaczom pozycji długich.

Jeśli z drugiej strony cena kontraktu jest wyższa niż cena spot, stopa finansowania wyniesie pozytywny – posiadacze długich kontraktów muszą płacić krótszym kontraktantom.

W obu tych przypadkach stopa finansowania sprzyja otwieraniu nowych pozycji, które mogą zbliżyć cenę kontraktu do ceny spot.

Na większości giełd, w tym OKEx, co 8 godzin wypłaty są dokonywane co 8 godzin, o ile posiadacze kontraktów utrzymują otwarte pozycje. Z drugiej strony zyski i straty są realizowane w momencie codziennego rozliczenia i automatycznie zapisywane na rachunkach posiadaczy.

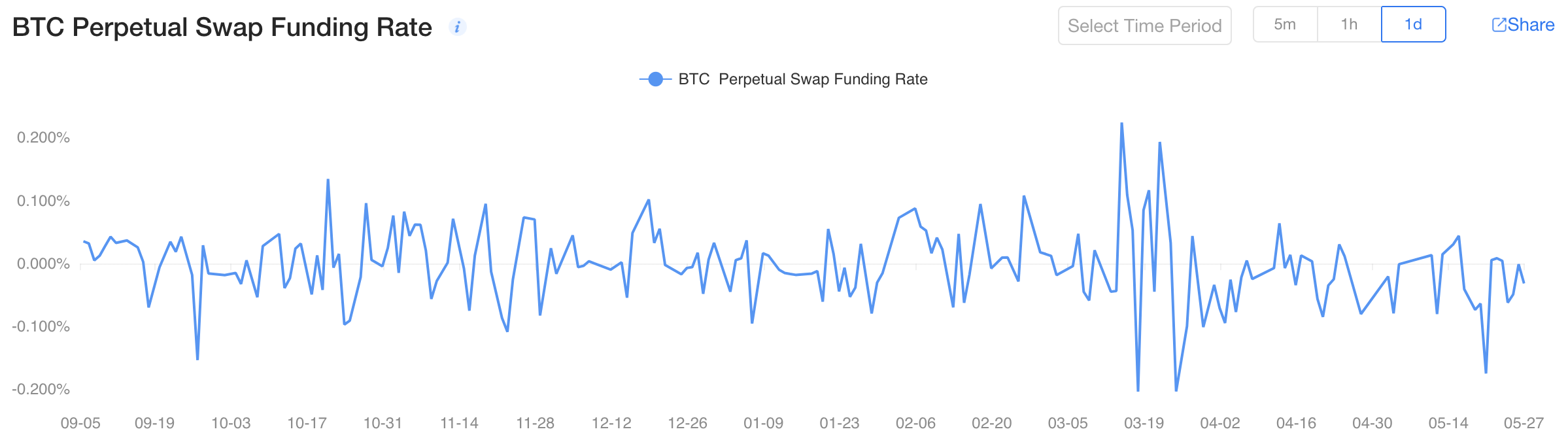

Dane dotyczące stóp finansowania, jak pokazano poniżej, mogą służyć do szybkiej oceny trendów rynkowych i wyników w dowolnym okresie. Ponownie, a pozytywne finansowanie oceniać mówi nam, że na rynku jest generalnie więcej zwyżkowy – cena kontraktu swapowego jest wyższa niż ceny spot. ZA ujemna stopa finansowania oznacza niedźwiedzi sentyment, ponieważ oznacza, że cena swapu jest niższa niż cena spot.

Opcje Bitcoin

Podobnie jak kontrakty terminowe na Bitcoin, opcje są również produktami pochodnymi, które śledzą cenę Bitcoina w czasie. Jednak w przeciwieństwie do standardowych kontraktów futures – gdzie dwie strony uzgadniają datę i cenę zakupu lub sprzedaży instrumentu bazowego – z opcjami dosłownie kupujesz „opcję” lub prawo do kupna lub sprzedaży aktywa po ustalonej cenie w przyszłości.

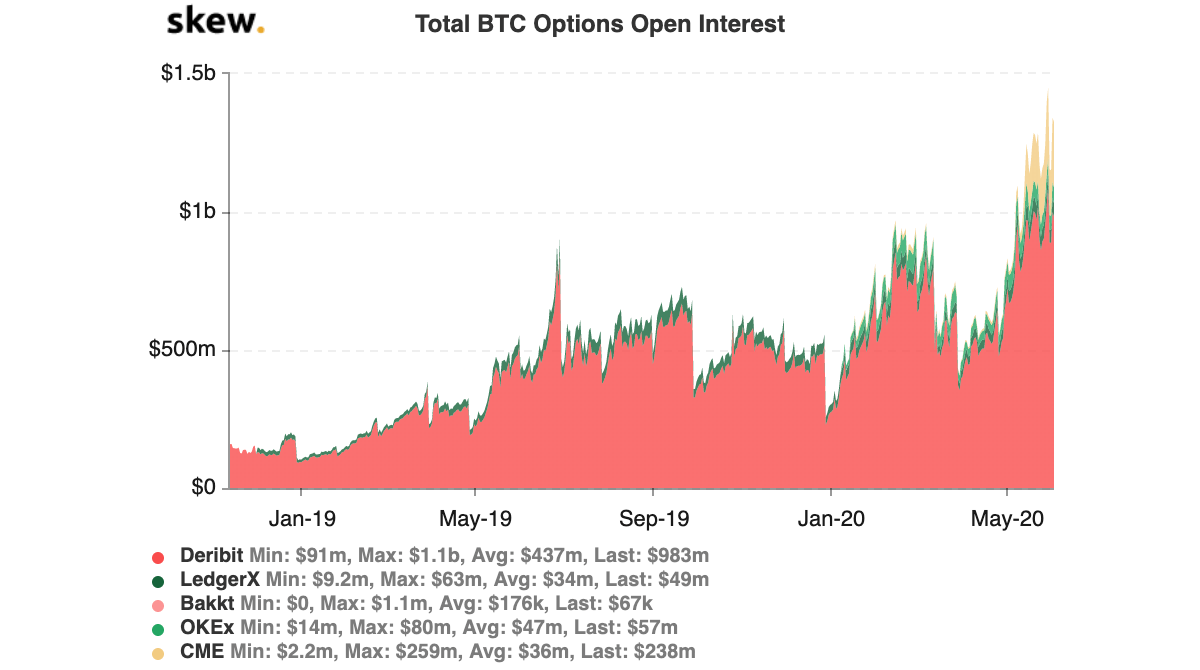

Mimo że crypto opcje są nowsze niż kontrakty terminowe, w tym miesiącu opcje Bitcoin osiągnęły rekord wszechczasów wynoszący ponad 1 miliard dolarów pod względem otwartych pozycji (OI). OI oznacza całkowitą wartość (zazwyczaj w USD) nierozliczonych kontraktów opcji, które nie zostały jeszcze rozliczone. Rosnące zainteresowanie na ogół wskazuje na napływ świeżego kapitału na rynek.

Połączenia i stawia

Istnieją dwa rodzaje kontraktów na opcje, opcje połączeń i opcje sprzedaży. Opcje kupna dają posiadaczowi prawo do Kup bazowy składnik aktywów w ustalonym terminie (wygaśnięcie), a opcje sprzedaży dają posiadaczowi prawo do tego Sprzedać to. Każda opcja, w zależności od powiązanych warunków, ma cenę rynkową zwaną premia.

Kontrakty na opcje są również dwojakiego rodzaju, amerykańskie i europejskie. Opcja amerykańska może być wykonana – co oznacza, że posiadacz kupuje lub sprzedaje – w dowolnym momencie przed datą wygaśnięcia, podczas gdy opcja europejska może być wykonana tylko w dniu wygaśnięcia. OKEx obsługuje opcje europejskie.

Posiadanie opcji oznacza, że jeśli posiadacz zdecyduje się nie wykonywać swojego prawa kupna lub sprzedaży w dniu wygaśnięcia, umowa po prostu wygasa. Posiadacz nie musi na tym zarabiać, ale traci premię – cenę, jaką zapłacił za kontrakt.

Opcje są również rozliczane gotówką dla wygody, ale wiążą się z bardzo innym ryzykiem niż kontrakty terminowe typu futures. W przypadku kontraktów futures ryzyko i zysk każdej ze stron są nieograniczone (cena Bitcoina może dotrzeć w dowolne miejsce przed rozliczeniem). Ale w przypadku opcji kupujący mają nieograniczony potencjalny zysk i ograniczoną stratę, podczas gdy sprzedawcy opcji mają nieograniczoną potencjalną stratę i bardzo ograniczony zysk (jak wyjaśniono poniżej).

Jak działa umowa na opcje Bitcoin?

Jeśli Bitcoin kosztuje dziś 10 000 USD i tym razem Robbie uważa, że cena będzie wyższa w określonym dniu w przyszłości (powiedzmy miesiąc później), może kupić opcja kupna. Opcja kupna Robbiego ma Cena wykonania (cena, po której można kupić BTC w przyszłości) w wysokości 10000 USD lub niższej.

Jeśli miesiąc później Bitcoin kosztuje 15 000 USD, Robbie może skorzystać ze swojej opcji kupna i kup Bitcoin za 10000 $ i osiągnij natychmiastowy zysk. Z drugiej strony, jeśli Bitcoin kosztuje 9000 USD miesiąc później, Robbie może po prostu pozwolić, aby jego opcja wygasła.

Jednak w żadnym z tych przypadków nie rozważaliśmy opcji premium. Premia to kwota, którą Robbie zapłaci, aby kupić opcję kupna – cena rynkowa opcji. Jeśli premia wyniesie 1500 USD, Robbie zapłaci dziś 1500 USD, aby mieć prawo do zakupu Bitcoinów po 10000 USD miesięcznie później.

Oznacza to, że dla Robbiego prawdziwa cena progu rentowności wynosi 10000 USD + 1500 USD = 11500 USD – więc Bitcoin potrzebuje BTC powyżej 11500 USD, aby mógł osiągnąć zysk. Jeśli Robbie zdecyduje się na wygaśnięcie swojej opcji, straci tylko swoją premię w wysokości 1500 $.

W efekcie, podczas gdy potencjał zysku Robbiego jest nieograniczony (lub raczej ograniczony jedynie ceną Bitcoina), jego strata jest ograniczona przez zapłaconą premię. W żadnym przypadku Robbie nie może stracić więcej niż premia w tym kontrakcie.

Następnie mamy Adama, który uważa, że cena Bitcoina spadnie w ciągu następnego miesiąca. Może kupić opcja sprzedaży, z ceną wykonania 10 000 USD. Oznacza to, że będzie miał taką możliwość sprzedać Bitcoin za 10000 USD za miesiąc, niezależnie od ceny spot.

Po miesiącu, jeśli kurs Bitcoina jest niższy niż 10 000 USD, powiedzmy 8 000 USD, Adam może zarobić, wykonując swoją opcję – sprzedając BTC za 2000 USD wyższą niż cena rynkowa. Jeśli cena BTC przekracza 10000 USD, może po prostu pozwolić, aby jego opcja wygasła.

Adam również będzie musiał zapłacić premię za zakup tej opcji i podobnie jak Robbie, premia jest również maksymalną kwotą, jaką ryzykuje w tym kontrakcie.

Z drugiej strony mamy sprzedawców opcji lub wystawców kontraktów, którzy nimi są kontrahenci Robbie i Adamowi i zgodzili się sprzedać im odpowiednio opcje call i put. Sprzedawcy ci zasadniczo obiecują sprzedawać i kupować BTC na żądanie, w zamian za premie zapłacone przez Robbiego i Adama.

Pod względem ryzyka zysk sprzedawcy opcji jest ograniczony premią, którą pobierają, ale jego straty są potencjalnie nieograniczone, ponieważ będą musieli kupić lub sprzedać BTC, jeśli opcja zostanie wykonana, bez względu na to, jak duża różnica między ceną spot a cena wykonania to.

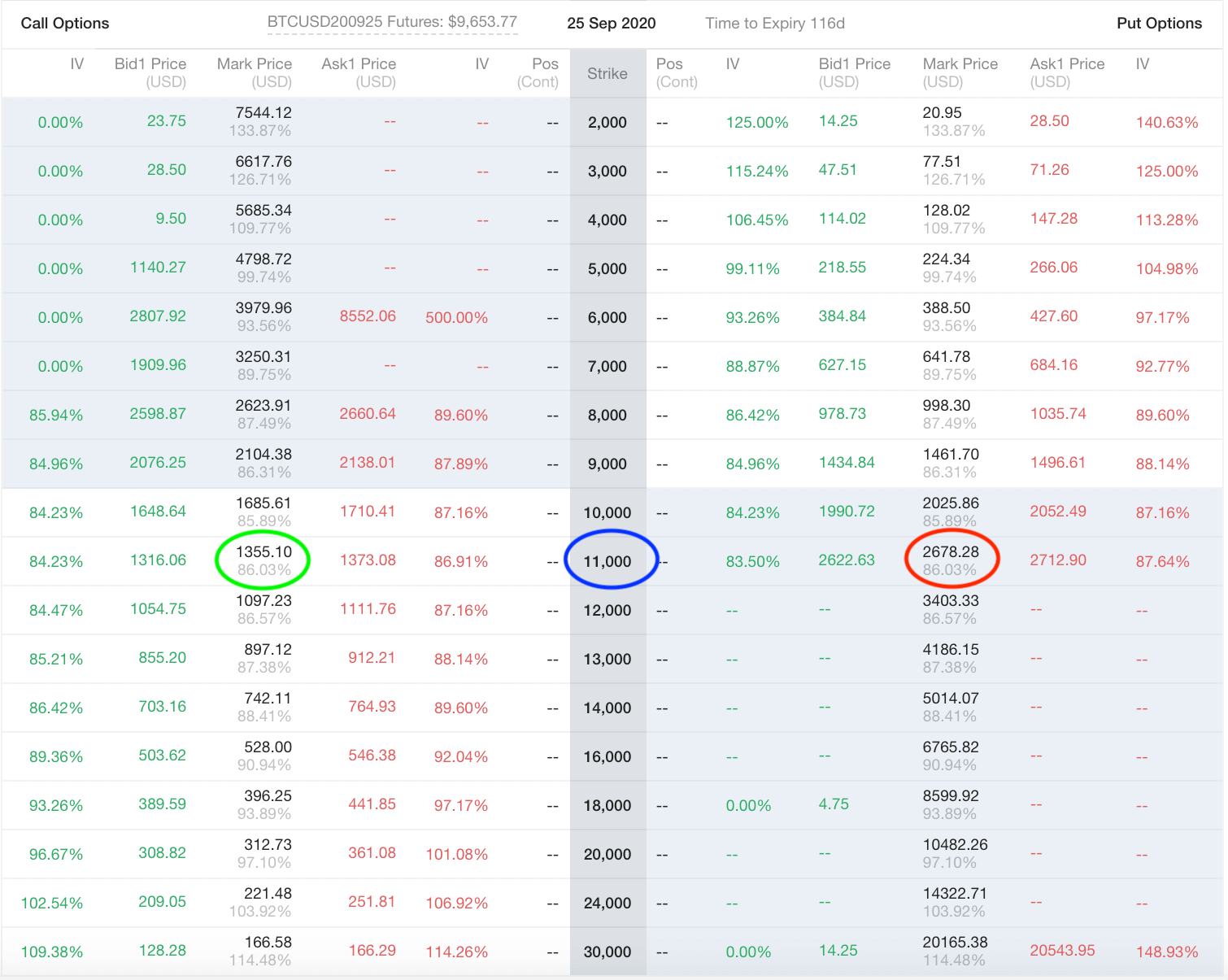

Można to dokładniej wyjaśnić za pomocą OKEx Bitcoin Options Market zobacz poniżej.

Opcje kupna i sprzedaży z datą wygaśnięcia 25 września 2020 r. Pokazano na powyższym wykresie. Niebieskie kółko oznacza kontrakty na opcje z ceną wykonania 11 000 USD, co oznacza, że posiadacz opcja kupna dla tego zamówienia będzie można Kup Bitcoin osiągnął poziom 11 000 USD 25 września, podczas gdy posiadacz domeny opcja sprzedaży będzie zdolny do Sprzedać to za to samo. Zielone i czerwone kółka oznaczają cena markowa, który jest średnim wskaźnikiem wycen rynkowych, podczas gdy "Bid1" i "Zapytaj1" liczby odzwierciedlają aktualne oferty rynkowe.

Gdyby Robbie miał dziś kupić tę opcję kupna, zapłaciłby najlepszą cenę kupna – która na powyższym zrzucie ekranu wynosi 1373,08 USD – jako premię za zastrzeganie sobie prawa do Kup Cena bitcoina wyniosła 11 000 USD 25 września. Podobnie Adam zapłacił 2 712,90 USD za zakup opcji sprzedaży za prawo do Sprzedać Bitcoin osiągnął wartość 11000 USD 25 września.

Różnica w tych premiach jest reprezentatywna dla nastrojów rynkowych, gdzie kontrahent zgadzający się kupić Bitcoin Adama uważa, że jest to bardziej ryzykowny zakład niż ten, który zgadza się sprzedać Robbie.

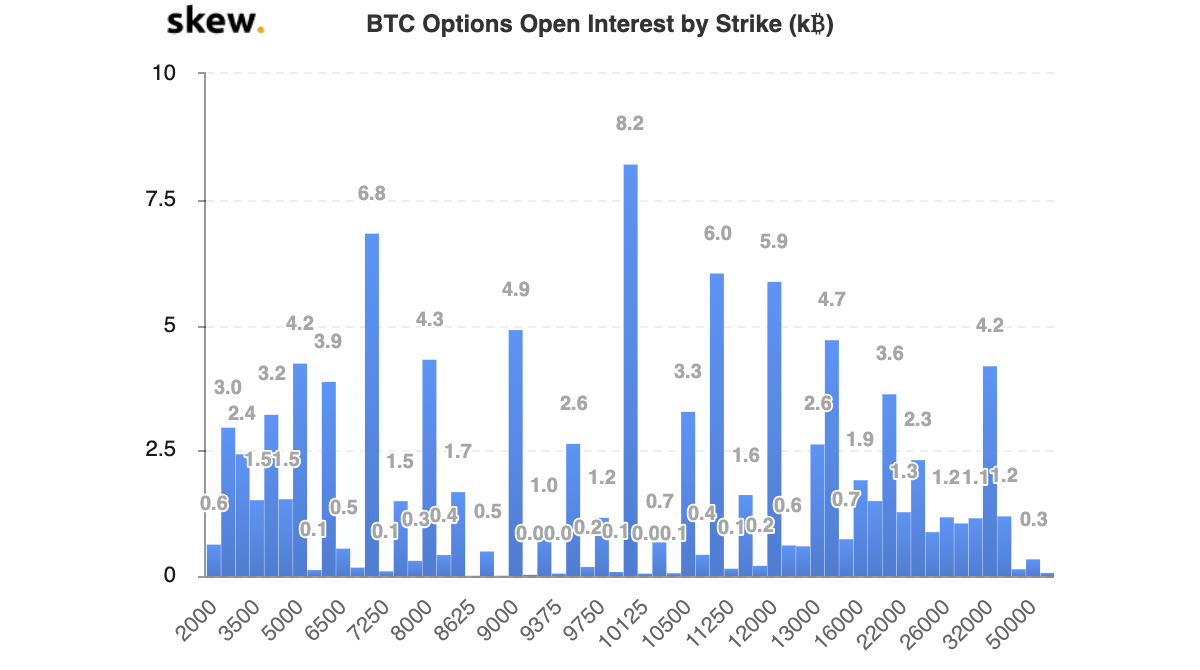

Open Interest by Strike to kolejny zbiór danych, który pozwala na pierwszy rzut oka ujawnić perspektywy rynku, jak pokazano na poniższym wykresie.

Ten wykres przedstawia wartość (w BTC) niewygasłych opcji (call + put) przy różnych cenach wykonania. Jak widać powyżej, większość uczestników rynku ma kontrakty opcji po cenie wykonania 10 125 USD, a następnie 7 250 USD i 11250 USD. Spojrzenie na te dane wskazuje na trzy najczęstsze ceny wykonania jako ceny w grze dla Bitcoin – i spodziewane zakresy w najbliższej przyszłości.

Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów opcji?

Kontrakty opcyjne, podobnie jak kontrakty futures, są również narzędziami do zarządzania ryzykiem, ale są nieco bardziej elastyczne, ponieważ nie towarzyszą im żadne zobowiązania dla kupujących.

Możemy jeszcze raz omówić górników bitcoinów jako potencjalnych beneficjentów tych kontraktów, gdzie mogą kupować opcje sprzedaży, aby zabezpieczyć określony kurs dla wydobytego BTC w przyszłości. Jednak w przeciwieństwie do kontraktów futures, w których górnicy byliby zobowiązani do sprzedaży swoich BTC niezależnie od ceny, tutaj mogą zdecydować się nie sprzedawać, jeśli Bitcoin znacznie wzrośnie..

Spekulacja pozostaje kolejnym powodem korzystania z opcji, ponieważ pozwalają one konserwatywnym uczestnikom rynku na obstawianie zakładów o znacznie mniejszych kwotach ryzyka (premii) w porównaniu z kontraktami futures.

Instrumenty pochodne i legalność Bitcoina

Instrumenty pochodne, takie jak kontrakty terminowe i opcje, wspierają aktywa bazowe odkrycie ceny – ustalanie ceny przez rynek – poprzez dostarczanie narzędzi rynkowych niezbędnych do wyrażania sentymentu. Na przykład bez instrumentów pochodnych inwestorzy Bitcoin zostali w dużej mierze zdegradowani do kupowania i utrzymywania samego aktywa, co stworzyło plik bubble w 2017 roku, gdy ceny poszybowały w górę do historycznych maksimów.

Dopiero po uruchomieniu kontraktów terminowych na Bitcoin przez CME i Cboe, rynkowi krótkodystansowi byli w stanie pop bańkę.

Tak samo jak późniejsza awaria i "krypto zima" roku 2018 mocno uderzył w rynek, również promowana dojrzałość i wzrost, gdy ceny wyrównały się, dzięki czemu technologia i adaptacja ponownie znalazły się w czołówce.

Tymczasem uruchomienie regulowanych instrumentów pochodnych, takich jak Opcje Bitcoin od Bakkt, pomagają legitymizować przestrzeń kryptograficzną i przyciągaj inwestorzy instytucjonalni.

Ostatecznie, aby Bitcoin stał się powszechnie akceptowany klasa aktywów, wielu twierdzi, że to znaczy, że potrzebuje przejrzystego rynku niełatwo manipulować.

Osiągnięcie tego będzie wymagało napływu nowego kapitału, zwiększonej płynności, zmniejszonej zmienności, organicznego kształtowania cen i zaufania dużych inwestorów instytucjonalnych. Każdy wysokiej jakości produkt pochodny może przybliżyć Bitcoin o krok do takiej legalności.

OKEx Insights przedstawia analizy rynku, szczegółowe funkcje i wyselekcjonowane wiadomości od specjalistów od kryptowalut.