En titt på kjededata fra det siste året for å undersøke institusjonell involvering i BTC-markedet

Skrevet av OKEx Insights | Drevet av Catallact

I mai 2020 avslørte den berømte makroinvestoren Paul Tudor Jones at han kjøpte BTC som en sikring mot sentralbankindusert fiat-inflasjon. Han sa også at den fremste kryptovalutaen minnet ham om gull på 1970-tallet.

Jones ‘kommentarer, utløste den gang en bølge av spekulasjoner fra bransjeanalytikere om at institusjonelle investorer ville begynne å strømme til BTC-markedet. OKEx Insights fant dette å være tilfelle i september 2020, hvor vi brukte kjededata fra Catallact for å oppdage at institusjoner virkelig fulgte Jones ‘ledelse. Siden den gang har industrien lært at business intelligence-firmaet MicroStrategy kjøpte store summer av BTC sammen med institusjonelle kjøp fra Massachusetts Mutual Life Insurance Company.

OKEx Insights startet 2021 med en tilsynelatende økning i institusjonell interesse, og har igjen brukt kjededata fra Catallact for å fordype seg dypere i fortellingen om at institusjoner kjøper BTC. Mer spesifikt ønsket vi imidlertid å finne ut hvem som hadde solgt inn i den siste bull run i 2020.

Her er hva vi fant ut.

Contents

Et notat om hvordan vi tolker data i kjeden

Før vi begynner, la oss først avklare hvordan vi tolker data i kjeden.

Denne rapporten er forskningsbasert, men data i kjeden kan ikke fortelle oss alt. Som sådan må analytikere alltid være forsiktige når de trekker konklusjoner – og det må eksistere en viss spekulasjon for at disse konklusjonene skal kunne trekkes..

For eksempel, mens vårt mål er å undersøke institusjonelle investeringer i BTC, kan vi ikke bruke store on-chain BTC-transaksjoner for å skille rent mellom kjøp og salg. Vi kan heller ikke fjerne aggregerte transaksjoner fra store kryptovaluta-børser, akkurat som vi ikke alltid kan merke hvilke bevegelser som kommer fra institusjoner eller hedgefond. Til tross for dette er vi fortsatt i stand til å gjøre nøye observasjoner og presentere hypotetiske konklusjoner.

I tillegg slutter dataene vi undersøker i desember 2020. Som sådan tar det ikke hensyn til noen aktivitet i 2021 – selv om vi kan dykke dypere inn i det nye året når mer tid går.

For å lese OKEx Insights ‘tidligere kjedeforskning med Catallact – som dekker første halvdel av 2020, COVID-krasj og ledelsen opp til BTCs siste parabolske rally – følg denne lenken.

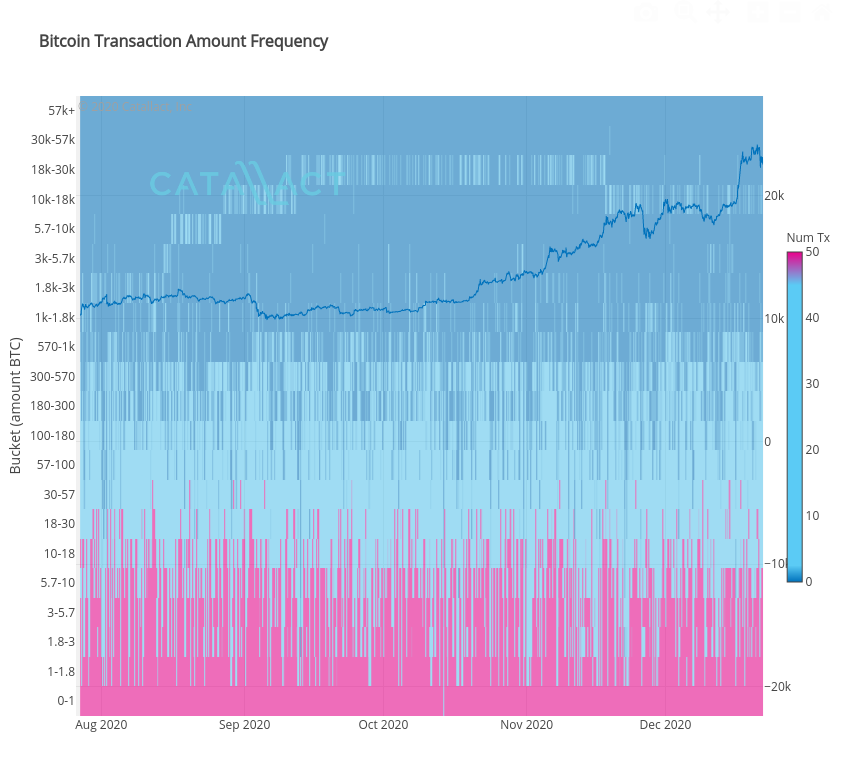

BTC gikk parabolsk da transaksjoner med institusjonstørrelse økte

For å begynne med, la oss først ta en titt på prosentandelen av den totale transaksjonsverdien over 1000 BTC on-chain – som vi kanskje klassifiserer som faller utenfor rekkevidden for detaljistinvestorer og handelsmenn. Ved å gjøre dette blir to punkter umiddelbart synlige:

- Prosentandelen av on-chain transaksjoner over 1000 BTC økte fra litt over 5% i slutten av juni 2020 til en høyde på over 45% i september 2020.

- Prosentandelen av on-chain transaksjoner over 1000 BTC så aldri tilbake siden slutten av juni 2020 – forblir i et generelt område mellom 30% og 40% siden toppet ut på 45% i september 2020.

Konklusjonen vi kan trekke fra disse on-chain dataene er at institusjonelle investorer virkelig stablet seg inn i BTC-rommet etter at Paul Tudor Jones kunngjorde sin inngang – og de stoppet ikke da 2020 nærmet seg slutten.

I tillegg kan vi anta at institusjoner var i den endelige delen av spekteret og kjøpte store mengder BTC – i motsetning til å selge – siden prisen på den ledende kryptovalutaen steg parabolsk gjennom 4. kvartal 2020..

Et BTC-transaksjonsbeløp frekvensvarmekart forsterker også konklusjonen om at store institusjonelle investorer kjørte prisen på BTC høyere ved å øke etterspørselen etter den fremste digitale eiendelen..

Bekreftede institusjonelle kjøp sammenfaller med data i kjeden

Selv om man må være forsiktig når man trekker denne typen konklusjoner fra on-chain data, er vi heldige å ha offentlig tilgjengelige, bekreftede institusjonelle kjøp for å krysse av dataene.

For det første vet vi med sikkerhet at business intelligence, mobil programvare og skybaserte tjenesteselskap MicroStrategy investerte store summer i BTC i fjor. I august 2020 kjøpte firmaet 21 000 mynter for 250 millioner dollar. Dette sammenfaller med økningen av store transaksjoner på de ovennevnte kartene.

Flere flere kjøp fra MicroStrategy fant sted i 2020. 5. desember kjøpte selskapet 2574 BTC for $ 50 millioner til en gjennomsnittspris på $ 19 427 per mynt. Senere den måneden, 22. desember, kjøpte den ytterligere 29 646 mynter for $ 650 millioner til en gjennomsnittspris på ca $ 21 925 hver.

I tillegg investerte Massachusetts Mutual Life Insurance Company $ 100 millioner i BTC i desember – et tegn på at flere institusjonelle investorer fortsatte å komme inn på markedet på den tiden..

Med dette bakteppet av nyheter kan vi trygt slutte at konklusjonene vi kom til ovenfor – nemlig at store aktører har gått inn i BTC-markedet siden mai 2020, og at de store transaksjonene som er synlige i kjeden var kjøp i stedet for å selge – er stort sett korrekte.

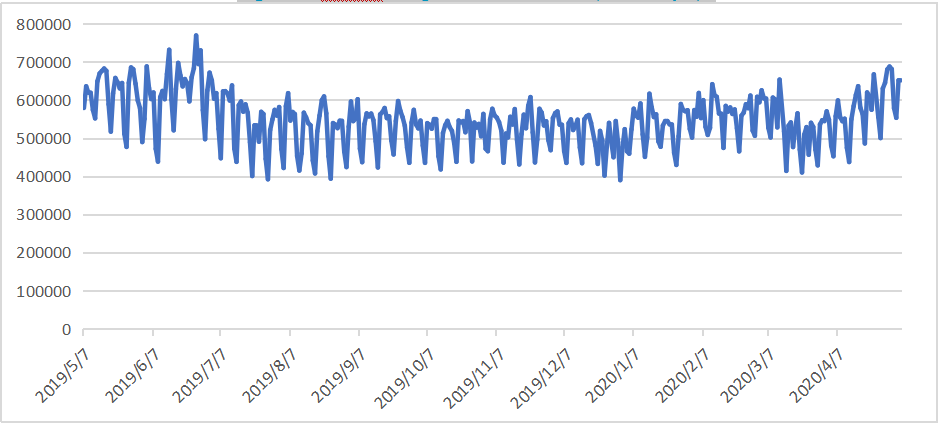

BTC-volumer i kjeden økte i andre halvdel av 2020

Ser vi på det daglige volumet av BTC som gjennomføres på kjeden over forskjellige tidssoner, ser vi også en stor økning på høsten. Spesielt to funn skiller seg ut:

- Volum i kjeden over hele USA, Europa og Asia tok seg opp i slutten av august 2020 før de økte til høyder i september 2020 og oktober 2020.

- Volumene på kjeden var fortsatt høye etter at de opprinnelig hadde økt i august 2020.

Fordi on-chain BTC-volumene økte og holdt seg konstant høye, kan vi konkludere med at institusjonell interesse faktisk fikk noe alvorlig fart på høsten i fjor – og førte den ledende kryptokurrencyprisen til nye høyder..

Langsiktige holdere solgt som BTC satte nye heltidspunkter

Når vi undersøker myntenes alder på Bitcoin-blokkjeden fra begynnelsen av september 2020 til slutten av desember 2020, ser vi gjennomsnittsalderen for mynter som er inkludert i blokkene økte i oktober 2020 og holdt seg høyere gjennom hele året..

Mest interessant er det at prisen på BTC økte høyere i midten av desember, men gjennomsnittsalderen på transaksjonsmynter på Bitcoin-blockchain holdt seg relativt konstant. Dette lar oss trekke tre hovedkonklusjoner:

- Langsiktige BTC-holdere – som noen kan ringe "OG hval" – solgt inn i BTCs løp til nye heltidspunkter.

- Vi kan slutte at beholdningen av langsiktige holdere begynte å tømmes – i det minste noe – ettersom prisen på BTC presset høyere.

- Fordi vi mener institusjonelle investorer var på budsiden av ordrebøkene, kan vi utlede at langsiktige BTC-holdere solgt til institusjonelle kjøp.

Disse slutningene støttes også av tidligere undersøkelser utført av OKEx Insights i samarbeid med blockchain-dataselskapet Kaiko. Vår forrige rapport fant at store handelsmenn og hvaler begynte å ta fortjeneste rundt BTCs forrige rekordhøye nær $ 20.000 i høst, og at institusjonelle kjøpere spiste mynter i slutten av november.

Dette forsterker en av de nåværende fortellingene i kryptovalutaindustrien mens du svarer på spørsmålet om "som solgte" på slutten av 2020 – nemlig at det var den "OG hval" og BTC gruvearbeidere som solgte til institusjonelle kjøpere.

Konklusjon: Data i kjeden tegner bildet av BTCs 2020

2020 var et enestående og vilt år for den ledende kryptovalutaen.

Vi så BTC synke til så lite som 3792 USDT på OKEx i mars – som, som vi vet fra vår tidligere forskning med Catallact, rystet detaljinvestorer i en COVID-relatert panikk. Disse investorene tok deretter en vent-og-se-tilnærming i mai da BTC kjempet mot $ 10.000 på globale børser.

I mellomtiden gjorde de største aktørene i BTC-markedet alt annet enn å vente og se. I stedet utledet data fra kjeden at de akkumulerte seg kraftig i løpet av sommeren med forventning om at BTC ville øke i verdi på lang sikt – som helt sikkert endte med å bli et vinnende spill.

Da prisen på BTC startet sin parabolske løp i oktober, sammen med institusjonelle kjøp fra MicroStrategy og Grayscale, viser kjededata en betydelig økning i institusjonelle størrelser – noe som betyr at flere store aktører begynte å pile inn.

Med at tilbudssiden til BTC ikke klarte å oppfylle den institusjonelle etterspørselen da den ledende kryptovalutaen kom inn i prisoppdagelsen, kom myntene som ble solgt tilsynelatende fra både langsiktige holdere og Bitcoin-gruvearbeidere. Old-school Bitcoiners solgte med andre ord noen av sine gamle poser til nye institusjonelle kjøpere med ekstremt store nye poser å fylle – på godt og vondt.

OKEx Insights presenterer markedsanalyser, inngående funksjoner, original forskning & kuraterte nyheter fra kryptoprofesjonelle.